回顾亚马逊历史,你会发现,大部分时间里,它的股价和销售额的增长曲线都完美地重叠在一起。只不过,最近 19 个月随着 AWS 的业绩披露,股价曲线出现了偏离,这意味着什么,后文揭示。

第二个思维工具

芒格:简化任务的最佳方法一般是先解决那些答案显而易见的大问题。

面对如何把亚马逊做成 2 万亿市值这个目标,我们正好有两个大问题:

第一,你很难想象当我们市值达到 2 万亿美元时,我们居然没有一个强大的品牌,消费者不知道该怎么通过搜索网页找到我们,我们打下的电商市场可以轻易地被其他仿冒者挤占。

所以,必须把贝佐斯起的“亚马逊”的名字,变成一个受法律保护的、强大的品牌。

第二,你很难想象当我们市值达到 2 万亿美元时,我们居然只是一家龟缩在西雅图的电商,西雅图的人民要给我们贡献多少购买力才够呢。我们必须在西雅图创业后,便将业务拓展到美国其他地方,快速地用我们的平台占领全世界。

所以,这需要我们有一套强大的服务,包括更低的价格、更快捷的物流、更多样化的商品。

第三个思维工具

芒格:你必须以跨学科的方式思考。

如何拥有一个强大的商标呢?

我们需要用基本的学术观念来理解这种生意的本质。从心理学入门课上,我们可以清楚地知道:“本质上我们要做的生意就是创造和维持条件反射”。亚马逊的品牌形象会扮演刺激因素的角色,只要你想购物就会来亚马逊,这就是我们想要的反应。

如何创造和维持条件反射呢?心理学的两种答案是:通过操作性的条件发射,通过经典的条件反射。

操作性反射的部分很容易完成,我们只需要将在亚马逊购物的用户回报最大化,也就是保持低价、快捷物流、便捷操作。

创造经典的条件反射较难。在巴甫洛夫的实验中,狗的神经系统可以对着不能吃的铃铛流口水。如果我们想要激发联想,但又不想花费巨资广告费,那么我们只有诉诸口碑。这又回到了低价、快捷物流、丰富商品,只有它们才能带来口碑。

第四个思维工具

芒格:真正的大效应,也就是 lollapalooza 效应(芒格自用词),通常是在几种因素的共同作用下才会出现。比如,肺结核之所以能够治愈,是因为他们同时服用了三种药物。

如果想成为 2 万亿市值公司,亚马逊也需要有这样的 lollapalooza 效应。

在这里,不用我们自己设想,贝佐斯的“飞轮效应”做的已经很好。

他一直坚持:用更低的价格吸引更多地用户;更多的用户意味着更高的销售额,这不仅会吸引第三方来亚马逊平台卖东西(亚马逊可以赚取佣金),而且会令亚马逊降低成本赚取更多利润(平摊物流成本);更多的产品、更高的效率又将带来更多的用户。任何一个飞轮只要运行顺畅,就会加快整体循环过程。

其实,这又延伸了第二个思维工具的问题二。

第五个思维工具

芒格:光是正面思考问题是不够的,你必须进行反面思考。就像有个乡下人说过的,他要是知道他的死亡地点就好了,那他就永远不去那里。

如何才会导致失败呢?

第一,只要我们的商品价钱很贵。

所以,只要我们建构了足够大的平台,就可以争取在供应商那里有更大的议价空间。只要我们有足够多的客户,就可以平摊物流等成本。这样,就可以保证低价。

第二,只要我们的竞争对手能提供我们提供不了的商品。

我们需要保持更多的商品。曾给亚马逊高估值贡献重要力量的 AWS、kindle 和电子阅读就是这样的“新”产品,在亚马逊之前,没有人供应过。

事实上,AWS 云计算、kindle 数字媒体两项创新业务是近几年亚马逊升值的最大功臣,甚至强力到令市值增长曲线偏离了销售额增长曲线。

可是,它在商业上的成功——颠覆式创新——却恰是芒格投资法的致命陷阱。

创新有两种,一种是持续性创新,一种是颠覆性创新。亚马逊改进物流体系,是持续性创新。推出 kindle,接近颠覆性创新,为了抵抗苹果在数字媒体领域的竞争,它不仅挤压传统出版商的利润空间,同时也在初期挤压了自己的利润空间。推出 AWS,则更是前所未有的开发了一类新客户,开辟了云计算这个新市场。

其实,巴菲特、芒格的投资逻辑很简单,只要能看懂 10 年后的自由现金流,就可以判断价值。但面对未知,我们并不知道还有什么样的新产品在等着我们。想要在此基础上预测未来 10 年的现金流,更是无从入手。

在此意义上,科技企业的估值最难。在英特尔、IBM 转型成功前,你并不知道能不能从生产手表成功转型到生产电脑,然后踩准时代脉搏。最好的失败例子则是雅虎,它放弃了进军搜索业务,将筹码押注在网页媒体服务,最后沦落至此。

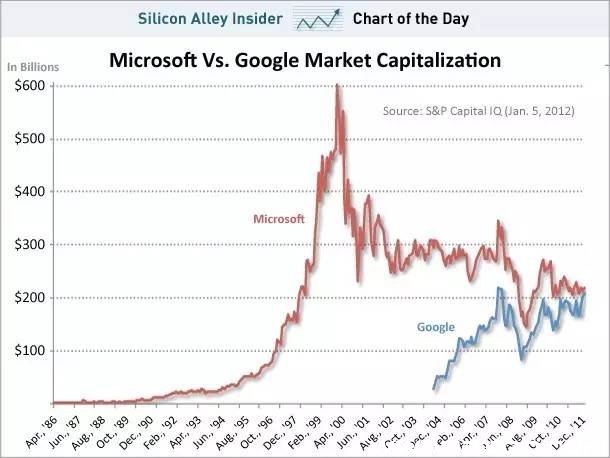

如果你足够细心,会发现在一代代科技公司里,存在一种寻常可见的市值演变现象:当微软以指数式增长时,我们无法预见它的悬崖式下落;当它崩溃时,我们只看到了谷歌的指数式增长。

对于大多数专注科技类的风投而言,预测未知同样困难,所以他们只好用收益项目覆盖那些亏本的投资。

尽管贝佐斯有一套很好的逆向创新法则,从用户体验出发,时刻想着如何更好提升用户体验,就能制造更多创新。然而这并没有让它成功避免失败案例,比如耗资巨大的 zShop 以及一些收购案等。回顾 AWS 的出现历史,你会发现这真的充满了巧合。事实上,贝佐斯自己也公开承认,创新存在失败的可能性。

在芒格、巴菲特的逻辑中,颠覆类创新支撑的估值属于不可预判,不像可口可乐那些公司,买了之后不必再操心什么时候卖出。芒格的投资逻辑要求他每次挥棒都能击中好球,而不是什么现代投资理论的分散投资,更不会有什么 1% 的项目收益覆盖 99% 的项目亏损。

的确,亚马逊坚持长期主义、现金流价值,符合芒格的口味,可是它的成长充满着变数,成功难以复制,所以风险相当大,有时你甚至难以判断它的增长会不会吞噬自己的利润。

三、倒推贝佐斯的商业哲学

虽然站在 1994 年的时候,我们发现在芒格投资法里亚马逊存在陷阱,但 20 多年后,亚马逊能从众多类电商平台中厮杀出来,成为风投手里那 1% 的投资神话,不得不说,偶然中存在着必然。

在贝佐斯每年一度的致股东信,以及各种报道、传记中,你会发现这是一个兼具战略与战术思维的企业家。今天,通过贝佐斯的 19 封致股东信,我将先试着倒推他的商业新哲学。

由于贝佐斯自己在 19 封股东信中的叙述其实是相反的。所以,我的阐述其实是正好负负为正了。

他为什么反着说?因为这个传播大师只想让我们看到他愿意让我们看到的那一幕。他从客户至上开始讲,说因为真心实意为客户着想,并且坚信客户和股东利益可以在长期达成一致,所以最后达到了成功。

1、企业的真实价值是什么?

作为一名企业家,他最先认清了什么是企业价值,那就是未来自由现金流,而不是利润。通过与更少的流通股这一做法搭配,他将回馈股东更多价值。

(责任编辑:admin)